Levée de fonds

Ne confondez plus décote et cap dans le prêt convertible!

29 octobre 2024

Le prêt convertible peut être un instrument financier très efficace pour les startups en ce qu’il dispense de devoir valoriser une startup et de faire entrer un investisseur dans l’actionnariat. Découvrez au sein de cet article comment la décote et le plafond de valorisation influencent cette opération et ce qu’ils signifient pour la dilution des fondateurs.

Les actionnaires historiques (en ce compris les fondateurs) et la société seront attentifs à fixer dans le contrat de prêt convertible les éléments communs à tout prêt, tels que le montant du prêt, le taux d’intérêts, les modalités de remboursement, etc.

Au-delà de ces éléments lié à tout prêt, ils seront particulièrement vigilants concernant les éléments spécifiques organisant la conversion du prêt et aux exigences particulières des investisseurs.

A cet égard, nous attirons votre attention sur les clauses organisant la décote (discount) et la valorisation maximale (cap). Ces deux éléments importants vont venir affecter la valeur de référence de la société qui sera retenue pour la conversion du prêt et donc le nombre d’actions nouvelles qui seront alors attribuées à l’investisseur.

Ces clauses peuvent en effet avoir un impact très sérieux sur l’effet dilutif de l’investissement à l’occasion de la conversion et donc sur le « coût en termes d’actionnariat » de la conversion pour les actionnaires historiques. En effet, plus la valeur de référence de la société sera faible, plus l’investisseur recevra des actions nouvelles de la société en contrepartie de l’apport de la créance du prêt et plus la participation des actionnaires historiques sera réduite en terme relatif.

La décote – la récompense pour avoir investi avant les autres

Le prêteur recevra généralement une décote (discount) sur la valeur de référence de la société retenue pour la conversion.

La valeur de référence de la société généralement retenue pour la conversion du prêt dépend des circonstances menant à la conversion. Si l’événement déclencheur est l’atteinte de la date d’échéance, le prix par action est souvent déterminé en fonction de la valeur de marché fixée par un expert tiers ou, si possible, au moyen d’une formule prédéterminée. Si l’événement déclencheur est un événement de financement important ou un exit, le prix par action retenu sera celui appliqué pour l’événement de financement ou pour l’exit.

Cette décote constitue un bénéfice pour le prêteur en raison du risque supplémentaire qu’il a pris en entrant dans la startup préalablement à la survenance de l’événement déclencheur déterminant la valeur de référence. Ce risque varie au regard des circonstances propres à toute situation et est difficilement quantifiable.

La décote peut être fixe ou évolutive dans le temps. En pratique, en Belgique, les décotes fixes retenues varient entre 20% et 30%. Si la conversion du prêt est attendue rapidement après sa conclusion, typiquement les prêts convertibles conclus dans l’attente de la réalisation prochaine d’un investissement capital-risque (appelés bridge), nous recommandons généralement de prévoir un pourcentage plus faible mais évolutif.

Le cap – le risque maximum qu’accepte l’investisseur

Les parties peuvent prévoir un cap, c’est-à-dire une valorisation maximale (cap) de la société pour la conversion du prêt en actions.

Il s’agit donc d’un mécanisme favorable à l’investisseur qui le protège contre un prix par action qui serait excessivement élevé au moment de la conversion, malgré l’application de la décote. Il s’agit généralement pour l’investisseur de protéger son investissement contre un succès important de la startup qui conduirait à un emballement de sa valorisation. Cela correspond donc à la participation minimale qu’entend recevoir l’investisseur au moment de la conversion. Certains investisseurs ont tendance à exiger l’application d’un cap assez limité correspondant à l’idée qu’ils se font de la valeur de la société au moment de l’investissement. Chez Beyond, nous ne pensons pas que cela corresponde à la philosophie d’une telle clause.

A l’inverse du plafond de valorisation, mais rarement, les parties peuvent prévoir une valorisation minimale (plancher) pour calculer le prix des actions lors de la conversion du prêt en actions. Il s’agit ici, à l’inverse du cap, d’une protection favorable aux actionnaires historiques.

Il est important de préciser que le plafond/plancher de valorisation doit être appliqué après l’application de la décote.

La décote, le cap et le plancher en chiffres

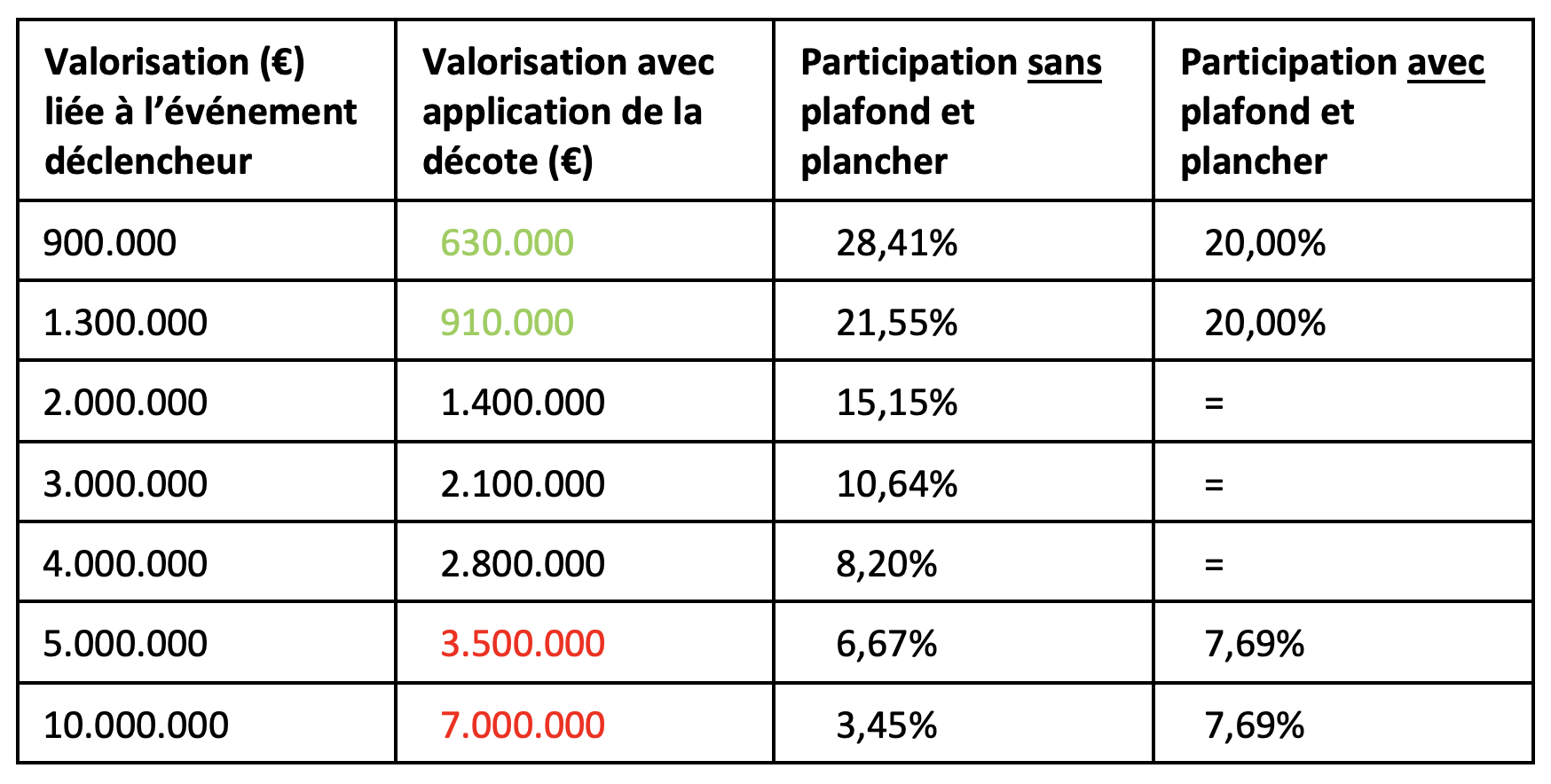

Vous trouverez ci-dessous des exemples illustrant l’impact d’un plafond/plancher :

– Investissement : 250 000 €

– Décote : 30%

– Plafond de valorisation de 3.000.000 EUR et plancher de valorisation de 1.000.000 EUR d’euros (après application de la décote)

Spécialisé dans la tech et le digital, Beyond Law Firm accompagne des sociétés innovantes et les investisseurs dans leurs démarches juridiques

Let's talk